纯债基金作为稳健投资品的代表,以低风险低收益为主要特征。不过近期多只纯债基金的跌幅令人咋舌。Wind数据显示,近一个月(10月17日至11月16日,下同),民生加银添鑫纯债A跌幅高达21.55%,这一跌幅已经超过了权益类基金的跌幅,同时也在债券基金中跌幅最高。业内普遍猜测,踩雷地产债,可能是该基金暴跌的重要原因。此外,民生加银平稳添利A、先锋博盈纯债A近一个月跌幅超过10%。

民生加银债基10月以来连跌

11月16日,民生加银添鑫纯债A再次大跌5.24%,正常情况下,权益类基金也较少有这么大的跌幅,而民生加银添鑫纯债是一只中长期纯债基金。

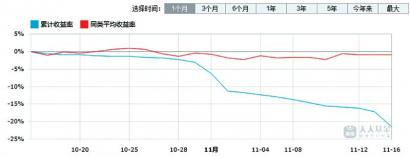

事实上,这只基金近期净值已出现大幅跳水。该基金自10月开始净值就有所走低,到了11月,净值就开始“滑坡”,11月1日,该基金单日净值跌幅达到3.26%,11月2日,该基金净值暴跌5.3%,随后仍然跌势不止,11月10日、15日单日净值跌幅都超过1%。自10月12日开始算起,至11月16日,该基金净值已经连续26个交易日下跌。据WIND统计,自10月17日至11月16日的最近一个月,该基金净值累计下跌了21.55%,成为全市场跌幅最大的债券基金。

民生加银平稳添利A可谓该基金“难兄难弟”,最近一个月净值下跌了11.84%,其中11月1日、2日以及12日的单日跌幅较大,分别达到了1.99%、3.04%和2.38%。且自10月以来至11月16日,民生加银平稳添利A没有一个交易日净值正增长,累计下跌了12.26%,

除了这两只基金外,民生加银旗下还有民生加银汇鑫一年A、民生加银鑫享A两只基金净值下跌明显,近一个月跌幅为7.28%和5.92%。

先锋基金旗下纯债基金近期跌幅也较大,先锋博盈纯债A、先锋汇盈A 近一个月跌幅达到 10.11%和5.95%,自10月以来累计跌幅13.63%和10.39%。其中,先锋博盈纯债A净值自10月开始节节走低,其中,11月5日,净值单日大跌3.55%,次一交易日再跌1.05%。

民生加银添鑫纯债和民生加银鑫享已宣布自11月3日起暂停个人投资者和代销渠道机构投资者申购、转换转入和定期定额投资业务。

踩雷地产债或是重要原因

债券基金出现暴跌,通常会想到与踩雷违约债券有关。从民生加银添鑫纯债三季度的持仓来看,该基金前五大重仓债券合计持仓占比为 35.25%,各债券占净值比在6.8%-7.7%之间。五大重仓债券中,有一只债券为国开债,一只是天津保税区投资控股集团有限公司发行的公司债,另外三只则是地产企业发行的债券,包括广州市时代控股集团有限公司、华远地产股份有限公司、上海宝龙实业发展(集团)有限公司。民生加银汇鑫一年和民生加银鑫享则重仓了融创房地产集团有限公司发行的公司债券。

而10月以来,由于花样年控股旗下债券违约,引发债券市场震动,境内地产债大幅跟跌。阳光城、世茂股份、融信及禹州地产等存量券相继出现过暴跌,而据券商统计,11月以来,产业债抛售中,七成都由地产债构成。

除了踩雷以外,债券基金大跌也可能与巨额赎回有关。当发生巨额赎回时,由于大量基金份额被赎回,在计算时存在四舍五入的情况,赎回时基金净值可能多算一些并且会由赎回的投资者带走,导致剩余的基金份额净值出现大幅下跌。一般遇到这种情况,基金管理人可能会提高基金份额计算精度。

民生加银添鑫和添利两只债券基金今年二季度末的资产规模分别为3.8亿元和5.31亿元,机构投资者持有份额占基金份额的比例分别达到92.88%和96.63%,三季度末资产规模则为2.88亿元和5.36亿元。先锋博盈纯债前五大重仓债券中虽然没有地产债券,但该基金二季度末资产规模在20亿元左右,机构投资者持有份额占比达到了99%以上。也不排除出现机构投资者赎回导致下跌的可能。

值得一提的是,相比权益类产品,民生加银基金在发展过程中更依赖于固定收益产品。此次大幅下跌对于民生加银在固定收益领域的品牌和口碑都可能产生消极影响。此外,自今年以来,民生加银所管理的债券型基金的规模就已经开始大幅缩水。

据Wind统计,截止今年9月末,民生加银管理的非货币基金资产规模为1107亿元,其中,债券型基金达到587亿元,占比过半。而在去年年末,民生加银管理非货币型基金资产规模为1505亿元,债券型基金883亿元,三个季度,其债券基金规模缩水了约300亿元。(记者 刘庆华)